(Bloomberg) — Los precios de las oficinas en Estados Unidos están a punto de colapsar y el mercado de bienes raíces comerciales enfrenta al menos nueve meses más de caídas, según la última encuesta Live Pulse de Bloomberg Markets.

Lo más leído de Bloomberg

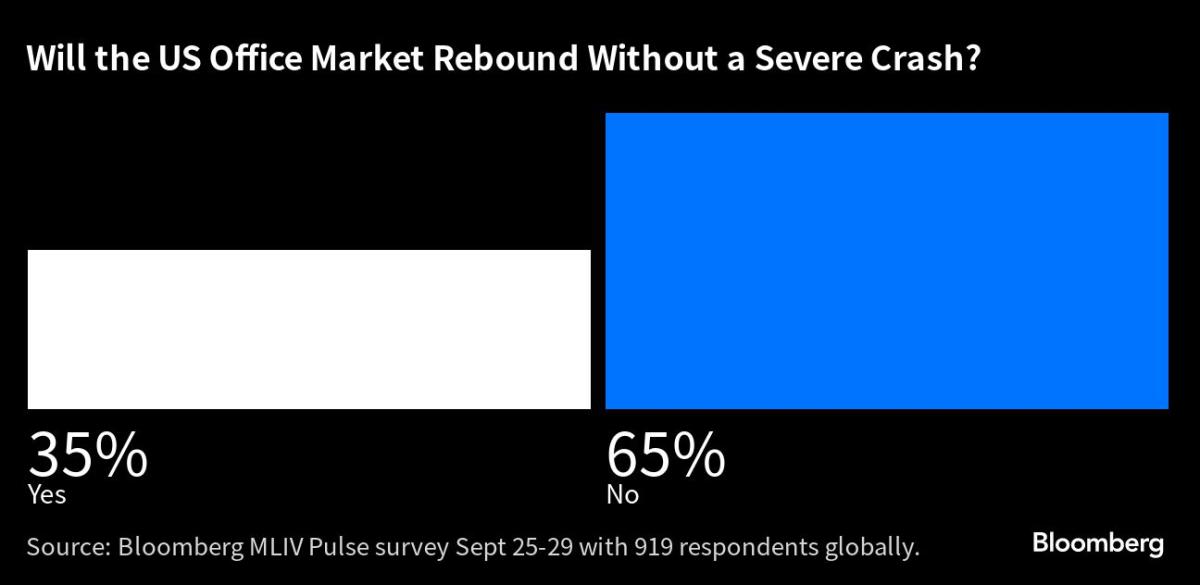

Alrededor de dos tercios de los 919 encuestados de Bloomberg creen que el mercado de oficinas de Estados Unidos se recuperará sólo después de un colapso severo. Una mayoría más amplia dice que los precios de los bienes raíces comerciales en Estados Unidos no tocarán fondo hasta la segunda mitad de 2024 o más tarde.

Esas son malas noticias para los 1,5 billones de dólares en deuda de bienes raíces comerciales que vencen antes de finales de 2025, según Morgan Stanley. Refinanciarlos no será fácil, especialmente porque aproximadamente el 25% de las propiedades comerciales son edificios de oficinas. El índice de precios de bienes raíces comerciales de Green Street ya ha caído un 16% desde su máximo en marzo de 2022.

Los valores de los bienes raíces comerciales se están viendo afectados debido a la agresiva campaña de ajuste de la Reserva Federal, que está elevando el principal costo de poseer bienes raíces: el costo de financiamiento. Pero los prestamistas que buscan deshacerse de su exposición ahora están encontrando pocas opciones aceptables, porque no hay muchos compradores convencidos de que el mercado esté tocando fondo.

«Nadie quiere vender con grandes pérdidas», dijo Leah Overby, analista de Barclays. «Se trata de propiedades que no necesitan venderse durante largos períodos de tiempo, lo que significa que es probable que los propietarios retrasen la venta el mayor tiempo posible».

Al problema se suma la tensión entre los bancos regionales, que poseían alrededor del 30% de la deuda de edificios de oficinas en 2022, según un informe de marzo de Goldman Sachs Group. Los depósitos de los bancos pequeños se redujeron aproximadamente un 2% durante los 12 meses que terminaron en agosto de 2020, según la Reserva Federal, después del colapso de Silicon Valley Bank y Signature Bank. Esto se traduce en menos financiación para los bancos, lo que les da menos capacidad para prestar.

Los efectos del aumento de las tasas de interés podrían tardar años antes de que lleguen a los propietarios de propiedades comerciales de Estados Unidos, que según Morgan Stanley ascienden a 11 billones de dólares. Los inversores en edificios de oficinas, por ejemplo, suelen disponer de financiación a largo plazo a un tipo de interés fijo, y los inquilinos también pueden estar sujetos a arrendamientos a largo plazo.

Los arrendamientos vigentes en la actualidad tardarán hasta 2027 en migrar a proyecciones de ingresos más bajas, según una investigación de Moody’s Investors Service publicada en marzo. Si las tendencias actuales continúan, para entonces los ingresos serán un 10% inferiores a los actuales.

«Tiende a ser un ajuste de cuentas lento para los bienes raíces estadounidenses cuando los precios cambian», dijo Overbye de Barclays. «El sector de oficinas está bajo una intensa presión, y llevará mucho tiempo lograrlo».

Incluso si hubiera una disminución grave y prolongada de los bienes raíces comerciales en los Estados Unidos, incluidas grandes pérdidas crediticias causadas por el sector de oficinas en declive, a Overby no le preocupa que pueda amenazar la estabilidad del mercado en general. Dijo que el sector inmobiliario es grande, pero la deuda se distribuye entre un grupo de inversores lo suficientemente amplio como para absorber pérdidas.

Sumado a las altas tasas de interés, las oficinas están sufriendo reducciones de personal o salida de inquilinos, con una tendencia particularmente fuerte en Estados Unidos, donde los trabajadores de oficina son más reacios a adoptar la insignia que en Europa o Asia. Parte de la resistencia a regresar a las oficinas puede atribuirse a problemas de movilidad. Más del 40% de los encuestados de MLIV Pulse dijeron que se sentirían tentados a venir a la oficina con más frecuencia si tuvieran mejores opciones de transporte público disponibles. Las opciones de transporte público más rápidas, más frecuentes o más baratas pueden resultar particularmente atractivas para los estadounidenses y canadienses. De los 649 encuestados de esa zona, aproximadamente la mitad dijo que actualmente utiliza un coche para ir a la oficina.

Alrededor del 20% de los participantes dijeron que se habían mantenido alejados de sus oficinas durante la pandemia, mientras que sólo el 3% expresó arrepentimiento por su fuga. Casi un tercio dijo que sus viajes al trabajo eran más largos que antes de Covid, tal vez porque se habían mudado o debido a los recortes en los servicios de tránsito de la era de la pandemia.

Los clientes de la estación pueden leer los resultados completos de la encuesta aquí: Algunos enlaces de regreso a la oficina al transporte público: resultados de MLIV Pulse

La encuesta MLIV Pulse a los lectores de Bloomberg News la realiza semanalmente en la plataforma y en línea el equipo Markets Live de Bloomberg, que también dirige el blog MLIV. Esta semana, la encuesta MLIV Pulse pregunta sobre las ganancias trimestrales. ¿Cree que los minoristas serán cautelosos con respecto a las ganancias o se sorprenderán con una perspectiva positiva? Comparte tus opiniones aquí.

(Agrega un tercer gráfico y un enlace a los resultados completos).

Lo más leído de Bloomberg Businessweek

©2023 Bloomberg LP

«Beer ninja. Experto en redes sociales sin complejos. Fanático de la web. Geek de Twitter. Pensador galardonado. Estudiante».

More Stories

Chile: El presidente Boric realiza a partir del lunes una visita oficial a los Emiratos Árabes Unidos

Grupo Adani importa concentrados de cobre de Perú, Chile y Australia Noticias de la compañía

Arabia Saudita fortalece sus relaciones económicas con Brasil y Chile a través de una visita de alto nivel