(Bloomberg) — Los bancos centrales de los mercados emergentes se enfrentan a una crisis 22 en la que la disminución del crecimiento económico significa que no pueden mantener las condiciones monetarias estrictas, pero la alta inflación tampoco les permite dejar de subir las tasas de interés.

Lo más leído de Bloomberg

El resultado es un mayor riesgo de errores de política monetaria. Países desde Polonia hasta Colombia, y desde India hasta Corea del Sur, caminan por la cuerda floja tratando de determinar el nivel exacto de costos de endeudamiento que no paralizará sus economías pero mantendrá los precios al consumidor bajo control. La respuesta no es clara ni fácil. Mientras la Reserva Federal continúe aumentando las tasas de interés y el virus Covid continúe frenando a China, los formuladores de políticas en los países pobres permanecerán a merced de factores que escapan a su control.

Los mercados emergentes fueron testigos de un éxodo de inversores este año a pesar de las subidas de tipos sin precedentes. Los bonos soberanos nacionales son los que más han caído desde al menos 2009, y las monedas han enfrentado sus peores pérdidas anuales desde el incumplimiento de pago de Rusia en 1998. Si bien la recuperación desde octubre ha aliviado esa caída, las economías más pequeñas están a un paso en falso de una crisis monetaria. . Cualquier venta adicional podría cortarles el acceso a los mercados de capital y empujarlos a una crisis del costo de vida o incluso a un colapso económico como el de Sri Lanka.

“El error de política es definitivamente algo de lo que tenemos que preocuparnos”, dijo Tilman Kolb, analista de mercados emergentes de UBS Global Wealth Management, sobre el dilema que ve en Europa Central y del Este. “Si aumenta las tasas de interés en otros 25 puntos básicos, ¿eso inundará su economía?”

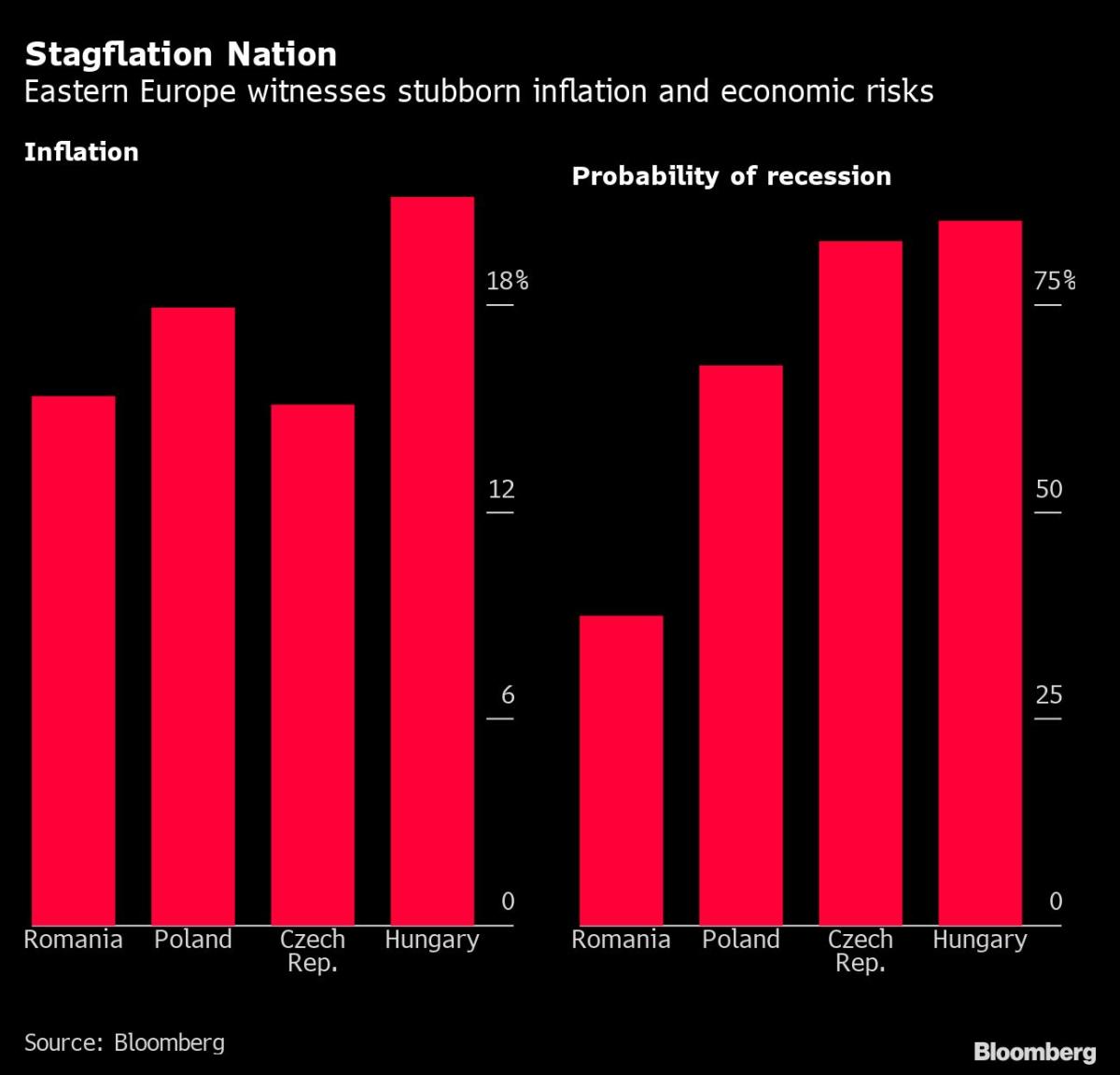

Hungría fue la primera en aprender esta amarga lección. Después de uno de los ciclos de ajuste más rápidos del mundo en el que la tasa récord se duplicó más de 21 veces en 16 meses, el país de Europa del Este hizo una pausa después de un movimiento en septiembre. Pero en cuestión de días, se vio obligado a retomar su postura agresiva cuando la inflación se disparó al nivel más alto desde 1996 y su moneda se hundió a un mínimo histórico frente al euro. Ahora, la presión se está acumulando a la inversa, con la economía contrayéndose trimestralmente y los economistas encuestados por Bloomberg esperan una recesión en la primera mitad de 2023.

La experiencia de Hungría es una advertencia temprana para muchos otros mercados emergentes. Dentro de Europa del Este, la República Checa y Polonia están a mitad de camino, con pronósticos que indican que enfrentan una probabilidad de recesión del 82,5% y 67,5%, respectivamente, a pesar de detener las alzas de las tasas de interés hace meses. Y con la inflación rondando los dos dígitos en ambos países, es posible que no tengan espacio para luchar contra una desaceleración económica.

“Hay un signo de interrogación sobre si los polacos pueden dejar de pasear”, dijo Amer Bassat, director global de renta fija para mercados emergentes de BlackRock en Nueva York. «Les gustaría dejar de hacer caminatas porque les preocupa la economía, pero la inflación no está bajo control».

No es que la tentación de dejar de estresarse nunca sea injustificada. La inflación ya muestra signos de tocar techo en muchos mercados emergentes, especialmente en los primeros en adoptar, como Brasil. El debilitamiento del crecimiento de los precios al consumidor en EE. UU. ha alentado a los formuladores de políticas y a los inversionistas a centrar su atención en las preocupaciones sobre el crecimiento. Pero ejemplos como Hungría forzaron una revisión de la realidad; Después de todo, puede ser demasiado pronto para dejar de luchar contra el costo de vida.

Explosión del riesgo país

El dilema resuena en la lejana Colombia. Famoso por el café aromático, las esmeraldas finas y las frutas raras, el país está experimentando un sexto mes consecutivo de aumento de los precios al consumidor incluso cuando la expansión económica se ha tambaleado. Las previsiones para 2023 apuntan a una disminución significativa del crecimiento del PIB, del 7,5 % al 1,8 % en 2022. La incertidumbre política en torno al gobierno de izquierda recién formado está empeorando las perspectivas, según Barclays Plc.

“El problema podría ser que el nuevo gobierno implemente una expansión fiscal más agresiva o se vuelva demasiado radical en términos de obstaculizar la inversión y la producción de hidrocarburos”, dijo Eric Martínez, analista de divisas de Barclays Bank. Esto aumentaría el riesgo del país y aseguraría tasas más altas por un período más largo. No es nuestro caso base, pero es un riesgo».

El rompecabezas también se extiende a Asia. Si bien el continente ha sido bendecido con una fuerte demanda interna, tasas de referencia más bajas que otras regiones de mercados emergentes y una inflación más débil, sigue siendo vulnerable a las salidas de capital a expensas de rendimientos reales muy negativos. Los vecinos de China también son sensibles al fracaso del crecimiento en la segunda economía más grande del mundo.

La junta de política monetaria de Corea del Sur se dividió el mes pasado sobre cuándo detener el ciclo de ajuste. De sus siete miembros, tres querían estancarse después de otro aumento de 25 puntos básicos, dos querían continuar más allá de ese nivel y uno dijo que ya se había hecho suficiente. Esta dispersión de opiniones subraya lo difícil que es medir una tasa final para las economías emergentes cuando la Fed no ha terminado de detectar un pico. Mientras tanto, los funcionarios descartaron los pronósticos prematuros de Citigroup Inc. y Nomura Holdings comenzarán a recortar las tasas de interés a mediados de 2023.

En India, el crecimiento económico interanual se redujo a más de la mitad hasta el 6,3 % en el último trimestre, incluso cuando el crecimiento de los precios al consumidor se mantuvo por encima del nivel de tolerancia más alto de los responsables políticos. La nación se ha quedado atrás en el aumento de los costos de los préstamos y solo ha agregado 190 puntos básicos a la tasa de recompra. Esto no deja margen para más ajustes, pero podría socavar las ambiciones de crecimiento. El camino de la política del RBI más allá de un aumento más suave en diciembre es un lanzamiento de moneda.

Finalmente, el ruido de la detención de los precios se está haciendo más fuerte en los mercados emergentes, lo que confirma la fatiga de las vueltas de caminata. Por ejemplo, en Polonia, los últimos datos mostraron una lectura más suave por primera vez en ocho meses, y los argumentos para poner fin al endurecimiento resurgieron de inmediato.

«El margen para nuevas subidas de tipos es estrecho, pero un fuerte compromiso de dejar los tipos sin cambios en un momento de creciente presión inflacionaria parece prematuro e inelástico», escribió en una nota Dan Buxa, economista jefe de UniCredit SpA para Europa Central y del Este. “Los bancos centrales se están comprometiendo muy pronto a poner fin a las subidas de tipos de interés”.

Que vas a ver esta semana:

-

Bloomberg TOPLive: EM Turbulence: What’s in Store for 2023 el 6 de diciembre a las 2 p. m., hora de Londres, donde los periodistas analizan todo lo relacionado con los mercados emergentes y responden preguntas. Envíe sus preguntas por adelantado a [email protected]

-

El drama político sudafricano podría prolongarse durante días mientras el presidente Cyril Ramaphosa se resiste a los llamados a renunciar por posibles violaciones de la constitución relacionadas con el robo de $ 580,000 escondidos en una granja de caza de su propiedad.

-

Publicaciones de datos de inflación: China, Taiwán, Tailandia, Filipinas, Turquía, Rusia, Egipto, Colombia, Brasil, México y Chile

-

PIB: Sudáfrica

-

PMI: China, India, Rusia, Sudáfrica, Egipto, Brasil

-

Decisión de tipos de interés: India, Brasil, Perú y Chile

— Con la asistencia de Selcuk Gokoluk y Maria Elena Vizcaino.

Lo más leído de Bloomberg Businessweek

© Bloomberg LP 2022

«Beer ninja. Experto en redes sociales sin complejos. Fanático de la web. Geek de Twitter. Pensador galardonado. Estudiante».

More Stories

Chile: El presidente Boric realiza a partir del lunes una visita oficial a los Emiratos Árabes Unidos

Grupo Adani importa concentrados de cobre de Perú, Chile y Australia Noticias de la compañía

Arabia Saudita fortalece sus relaciones económicas con Brasil y Chile a través de una visita de alto nivel