FerreiraSilva/iStock Editorial vía Getty Images

Petrobras (Bolsa de Valores de Nueva York: PBR) es la compañía petrolera más grande de América del Sur y uno de los líderes mundiales en el desarrollo de nuevos campos petroleros en alta mar. Ha producido una cantidad increíble de petróleo a lo largo de los años y, en ocasiones, fue una inversión convincente, aunque volátil.

Los inversores han vuelto a comprar la historia de la empresa. Con el aumento vertiginoso de los precios del combustible, Petrobras pudo pagar sus deudas y simplemente reanudar el pago de enormes dividendos. Sin embargo, después de un fuerte aumento en los precios de las acciones, puede ser hora de sacar algunas fichas de la mesa en Petrobras, especialmente porque el riesgo político sigue siendo una preocupación importante en 2022.

Rendimiento: Genial por ahora, pero no es una característica permanente

Por lo general, al analizar un dividendo, hablaré sobre el rendimiento actual, qué tan bien está cubierto por los dividendos y el flujo de caja libre. En este caso, no puedo hacer eso, al menos no a cierto nivel, porque Petrobras tiene una política de dividendos variables. En años buenos, tiendes a pagar dividendos muy altos, y en años malos, las ganancias pueden desaparecer casi por completo.

Ahora que la administración tiene la carga de la deuda de la compañía por debajo de un umbral clave, se compromete a devolver más capital a los accionistas y actualmente busca el 60% de sus pagos de flujo de caja libre. Dado que el FCF de las compañías petroleras es altamente volátil, existe una amplia gama de resultados potenciales en lo que respecta a los pagos de dividendos.

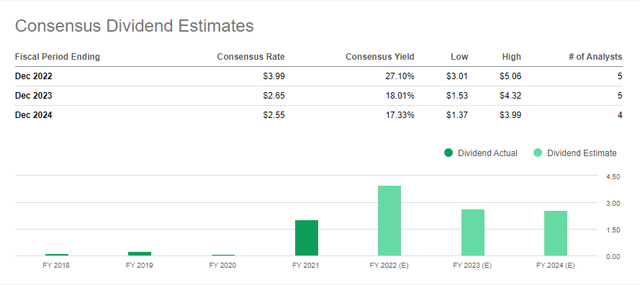

Estimaciones de dividendos de PBR (búsqueda alfa)

Verá, Petrobras pagó dividendos muy bajos antes de 2021. No ha demostrado ser una fuente de ingresos confiable para todo clima. Sin embargo, es seguro que pagará rendimientos increíbles ahora.

El dividendo de 2021 fue más del 10% del precio actual de las acciones, y los analistas esperan pagar un 27% este año. Sin embargo, incluso para el año fiscal 2022, tenga en cuenta que existe un rango de estimaciones entre $3.01 y $5.06 para dividendos. Es por eso que no me siento cómodo diciendo cuál es el rendimiento de las acciones de PBR hoy. Es un número muy alto, pero no es exacto.

En el futuro, los analistas ven que los dividendos caerán significativamente en 2023 y 2024. Es probable que permanezca en el rango de retorno de dos dígitos, al menos según lo que sabemos hoy, sin embargo, hay una clara trayectoria descendente. Ningún analista cree que los dividendos se mantendrán altos en $5 por acción, y al menos un analista ve que los dividendos caerán bruscamente a $1,50 por acción.

Si obtiene algo de este artículo, es que Petrobras tiene una política de dividendos errática. Sí, es probable que la rentabilidad supere el 20 % este año. Esto es increíble. Si los precios del petróleo siguen tan altos como ahora Y Los políticos locales les han permitido continuar obteniendo precios de mercado de las ventas de combustible, y Petrobras también podría seguir siendo una fuente de flujo de efectivo en los próximos años. Pero también existe la posibilidad de que el dividendo regrese a algo más cercano a lo que se vio en 2018-2020.

La política de Brasil: no siempre predecible

Hablando del punto de dividendos, la principal preocupación es que el gobierno limitará las ganancias de Petrobras en el futuro.

En marzo, por ejemplo, el entonces director general de Petrobras era Joaquim Silva y Luna llamado a testificar Ante una comisión del Senado sobre el alza en el precio de los combustibles.

«Hemos visto Sucesivas alzas en los precios de los combustibles en el país, que contradicen la abundancia de ganancias pagadas. Especialmente frente a los recientes eventos de inestabilidad internacional, uno se pregunta qué papel planea jugar Petrobras en el futuro”. dijo el senador Jean-Paul Prates, miembro del Partido Laborista.

Poco después, Silva e Luna fue destituido de su cargo de presidente de Petrobras. El gobierno de Bolsonaro insinuó inicialmente el nombramiento de un nuevo director ejecutivo que frenaría el aumento de los precios de los combustibles. Sin embargo, al menos por ahora, parece que Petrobras operará con la capacidad de mantener la discreción de precios y en línea con los precios mundiales del petróleo. Eso es una victoria para las acciones de PBR. Por ahora.

Sin embargo, Bolsonaro representa el ala ostensiblemente favorable a los negocios de la política brasileña y aparentemente todavía estaba dispuesto a entrometerse en los asuntos de la empresa antes de las elecciones. Solo podemos imaginar lo que sucedería este otoño si la oposición socialista gana las próximas elecciones presidenciales.

Él mercados de apuestas Actualmente, el izquierdista Lula da Silva tiene una probabilidad de ganar del 70%, con un 30% de posibilidades de que Bolsonaro sea reelegido. Bolsonaro ha estado llenando el vacío en las encuestas recientemente, pero está comenzando con un enorme déficit, dada la frustración de los brasileños por lidiar con el COVID-19 y la economía.

Independientemente de quién gane, permanecerá la incertidumbre para Petrobras de que incluso Bolsonaro no es una opción confiable para los inversores extranjeros. Dados los altos niveles de inflación y desigualdad de ingresos en Brasil, simplemente sería difícil mantener el apoyo popular mientras se impulsan aumentos masivos en el precio del combustible.

A mayor escala, incluso bajo la última administración favorable a las empresas, Brasil sigue siendo un mercado muy complejo.

Aquí hay una clasificación de la libertad económica en las Américas, según Fundación del Patrimonio que calcula anualmente el Índice de Libertad de cada país. Clasificando de todos los países del mundo, he enumerado a continuación las clasificaciones de las principales economías del hemisferio occidental:

- #15 Canadá

- # 20 Chile

- # 25 Estados Unidos

- número 51 Perú

- # 60 Colombia

- #67 México

- #133 Brasil

- #144 Argentina

Como puede ver, hay una gran brecha entre lo que yo considero las economías capitalistas de las Américas y otros economistas. Entre las grandes economías con mercados de capital bien desarrollados, todas las Américas ocupan el primer lugar en el puesto 67 del mundo, excepto Brasil y Argentina. Chile, en particular, en el puesto 20, está por delante de los EE. UU. a pesar de todos los recientes movimientos de mano sobre el supuesto giro a la izquierda de Chile.

Los otros dos, sin embargo, están ahí. Brasil, que ocupa el puesto 133, está solo ligeramente por delante de Argentina, y la historia de inestabilidad financiera de Argentina es bien conocida.

A pesar de todas las asombrosas ganancias y utilidades de Petrobras en la actualidad, es difícil ser propietario en un entorno tan hostil para las empresas y los accionistas extranjeros. Hemos visto lo que sucedió con las acciones rusas y el valor de los ADR chinos durante el año pasado. Rusia y China también se ubican fuera de los primeros 100 en el Índice de Legado de Libertad Económica.

Existe una diferencia entre invertir en una importante empresa petrolera como Exxon Mobil o Suncor (SU) donde posee todos los activos y tiene un capital sólido, o compra algo como Petrobras donde es un accionista minoritario que va de la mano con un gobierno impredecible. Durante tiempos difíciles, puede participar de manera justa en la (baja) rentabilidad de una empresa afectada por el estado. Sin embargo, cuando los tiempos mejoren, no cuente con que los políticos permitan que los accionistas minoritarios participen plenamente en el lado positivo.

Resultado final de existencias de PBR

Dicho todo esto, no puedo ser demasiado negativo sobre Petrobras. Siempre he sido un optimista de la energía, y también me estoy volviendo más optimista sobre América Latina dado el aumento de las materias primas en general. Estoy lleno de nombres mexicanos, colombianos y chilenos en este momento, e incluso he estado de gira por Argentina y Brasil, en los que generalmente dudo en invertir. La marea alta puede levantar todos los barcos.

Entonces, para que quede claro, creo que hay una buena posibilidad de ganar dinero si eres dueño de Petrobras, al menos en el corto y mediano plazo.

Sin embargo, ¿es el mejor juego de la industria energética? Estoy lejos de estar convencido de eso. Mucha gente lo tiene para el rendimiento de dividendos de dos dígitos. Pero esos ingresos podrían caer drásticamente si la empresa vuelve a dejar de ser rentable, lo que ciertamente es posible si el petróleo vuelve a colapsar o si Petrobras se mete en más problemas políticos en Brasil.

Por el contrario, una empresa como Exxon Mobil logró capear la terrible crisis energética de 2014-2020 sin reducir sus ganancias. Ella tiene un presupuesto increíble. Increíblemente, en realidad sigue siendo una acción valiosa incluso después de alcanzar un gran peldaño durante el año pasado.

Allen Good de Morningstar tiene un valor razonable de las acciones de XOM en $96 por acción, lo que significa que Exxon Mobil está infravalorado en un 10 % en la actualidad. La estimación del valor justo asume que el precio del petróleo a largo plazo no excede los $60 por barril. A menos que sea bajista con los precios del petróleo, es difícil ver que el precio del crudo termine en menos de $60 en el corto plazo, lo que significa que todavía hay un margen decente de seguridad en las acciones de Exxon a pesar de su importante repunte.

Por el contrario, Goode tiene un valor justo de Petrobras de solo $11,20 por acción, suponiendo nuevamente el mismo precio del petróleo a largo plazo de $60 por barril. Creo que veremos el petróleo mucho más cerca de, digamos, $ 80 a $ 90 a largo plazo, y eso respaldará el precio de las acciones de Petrobras más alto de lo que se cotiza hoy. Pero los grandes nombres que están seguros en geografías mucho mejores todavía están disponibles con valores fijos. No veo la necesidad de llegar a la vuelta en situaciones políticas menos favorables.

El problema con una tesis larga aquí es que, en mi opinión, solo podemos alquilar acciones hasta la elección presidencial. Personalmente, no veo cómo se podría invertir en Petrobras u otros juegos de recursos naturales brasileños si viéramos al gobierno de Lula da Silva. Incluso bajo Bolsonaro, si es reelegido, seguirán existiendo cuestiones políticas. En un país con importantes problemas económicos estructurales, es difícil confiar en que se le permita a Petrobras aprovechar al máximo el entorno actual de altos precios de la energía.

«Beer ninja. Experto en redes sociales sin complejos. Fanático de la web. Geek de Twitter. Pensador galardonado. Estudiante».

More Stories

Chile: El presidente Boric realiza a partir del lunes una visita oficial a los Emiratos Árabes Unidos

Grupo Adani importa concentrados de cobre de Perú, Chile y Australia Noticias de la compañía

Arabia Saudita fortalece sus relaciones económicas con Brasil y Chile a través de una visita de alto nivel