Nuestros expertos en riesgo bancario brindan información sobre los eventos que afectaron al sector financiero en los mercados emergentes en octubre.

- Es probable que el 20º Congreso Nacional del Partido Comunista de China tenga un impacto limitado en la demanda de crédito

- Se espera que el crecimiento del crédito en Vietnam se mantenga en 14% a pesar de que los bancos utilizan la mayoría de sus asignaciones anuales.

- Introducción de nuevas medidas para apoyar a los prestatarios en Europa Central y los Balcanes, ya que las presiones de los costos aumentan las preocupaciones sobre el servicio de la deuda

- Bancos chilenos probablemente emitirán más deuda en moneda local

- Se espera que la amplia liquidez respaldada por los altos precios del petróleo respalde el crecimiento del crédito en el Golfo a pesar de las tasas de interés más altas

- Se espera que Ghana inicie negociaciones con los tenedores de deuda locales para reestructurar su deuda en moneda local, con implicaciones negativas para las reservas de capital de los bancos.

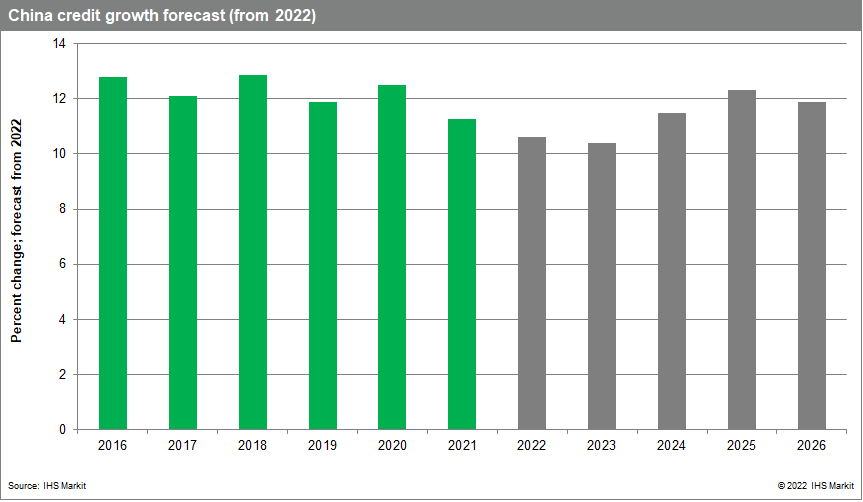

La posible relajación de las reglas de COVID-19 después del 20º Congreso Nacional tendrá un impacto limitado en el crecimiento del crédito en China continental.

El 20º Congreso Nacional del Partido Comunista de China está programado para el 16 de octubre y se espera que las reglas relacionadas con el COVID-19 se relajen para mejorar los viajes y las posibles inversiones en China continental. Sin embargo, debido a la gran cantidad de liquidez en la economía, todavía hay una falta de demanda de crédito. Esto se debe a la débil demanda de finanzas corporativas y emisiones inmobiliarias locales, e IHS Markit predice que esto limitará el crecimiento del crédito para 2022 (10,6 % en 2022, en comparación con 11,3 % en 2021).

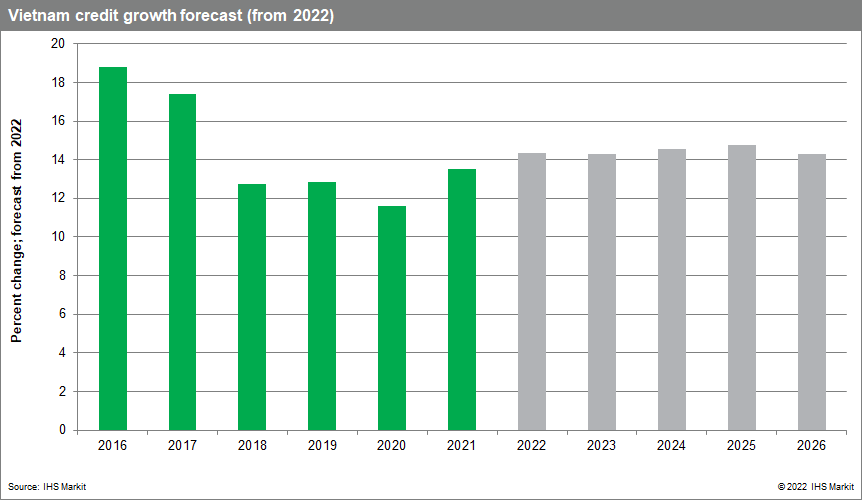

Se espera que el crecimiento del crédito en Vietnam se mantenga en un 14 % a pesar de que los bancos están utilizando la mayoría de sus asignaciones anuales.

Aunque el Banco Central de Vietnam ha indicado que algunos bancos han aprovechado al máximo la concesión de préstamos este año, IHS Markit espera que el crecimiento crediticio del sector bancario general finalice en torno al 14 %, porque es típico que el crecimiento crediticio informado sea de ser similar al objetivo. establecido a principios de año. Es probable que los continuos vientos en contra económicos que aquejan a las economías avanzadas tengan un impacto en la demanda de bienes fabricados en Vietnam, pero es probable que el gobierno y el banco central den prioridad al crecimiento de los sectores que hacen la mayor contribución a la economía.

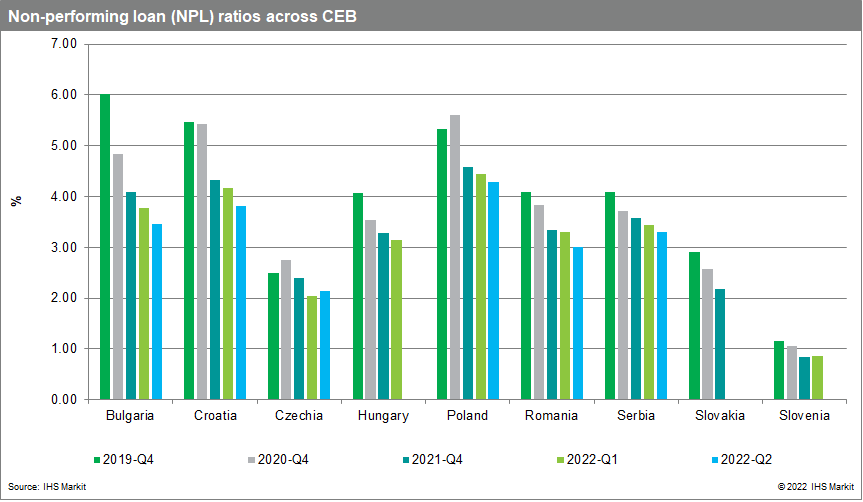

Introducción de nuevas medidas para apoyar a los prestatarios en Europa Central y los Balcanes (CEB) a medida que las presiones de los costos aumentan las preocupaciones sobre el servicio de la deuda.

Las medidas temporales de apoyo a los préstamos, como las moratorias de préstamos, han expirado para casi todos los países del CEB, con la excepción de Polonia, Rumania y Hungría; Los dos anteriores reintrodujeron medidas para frenar el impacto de las presiones de costos después de la expiración de las medidas de apoyo de la era de la pandemia de COVID-19. Las crecientes presiones de costos sobre los prestatarios privados han suscitado preocupaciones sobre el servicio de la deuda. IHS Markit espera, en respuesta, que es probable que más economías tomen medidas para ayudar a los prestatarios, por ejemplo, siguiendo los pasos de la República Checa o Serbia. En agosto, el gobierno checo optó por limitar los gastos generales de vivienda (incluidos agua y energía) y el Banco Nacional de Serbia reveló medidas destinadas a «proteger el nivel de vida de los ciudadanos serbios» en respuesta al aumento de las tarifas bancarias. Dada la gama más amplia de vulnerabilidades del sector bancario y las presiones de los costos de los prestatarios, anticipamos la dirección de las medidas de apoyo para ayudar a los prestatarios a continuar, alentar nuevos préstamos y/o reducir los costos de las autoridades europeas emergentes.

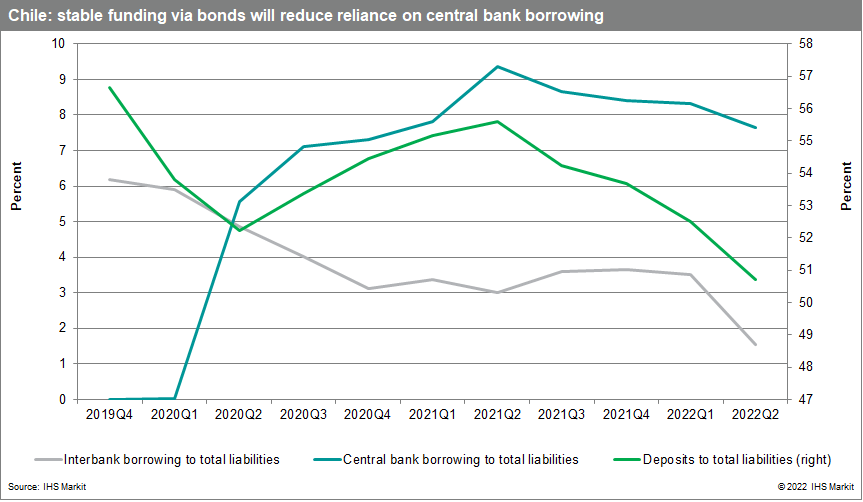

Es probable que los bancos chilenos emitan más deuda en moneda local.

Durante septiembre, cuatro bancos chilenos emitieron bonos (nominales) en moneda local en lugar de bonos ajustados por inflación. En nuestra opinión, es probable que esto indique las expectativas de los inversionistas de un deterioro económico en el país, lo que amortiguará las presiones inflacionarias. A cambio, y si se realizaran, los bonos no inflacionarios generarían mayores rendimientos en términos reales. Si bien es probable que la emisión de bonos sea limitada en comparación con 2020 y 2021, esto permitirá que el sector mantenga un financiamiento más confiable a mediano plazo y probablemente reducirá su dependencia de los préstamos del banco central.

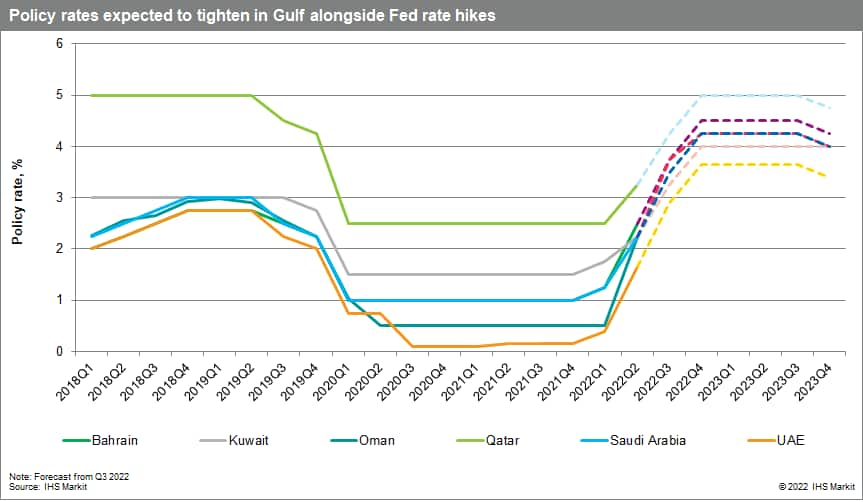

Se espera que la amplia liquidez respaldada por los altos precios del petróleo respalde el crecimiento del crédito en el Golfo a pesar de las tasas de interés más altas.

Nuestros economistas esperan que las tasas de interés en el Golfo aumenten desde los niveles de 2018 a mediados de 2023 a medida que los bancos centrales regionales sigan las alzas de tasas de la Reserva Federal de EE. UU. Si bien es probable que estos aumentos de las tasas de interés disminuyan la demanda de nueva deuda entre algunos prestatarios sensibles a las tasas de interés, se espera que la oferta crediticia general se mantenga sólida en la mayoría de los sectores a medida que los crecientes niveles de liquidez, respaldados por los precios más altos del petróleo, silencien el efecto. crecimiento crediticio. Nuestro pronóstico más reciente es de una tasa de crecimiento del crédito del 7,7 % en toda la región en 2022 y 2023.

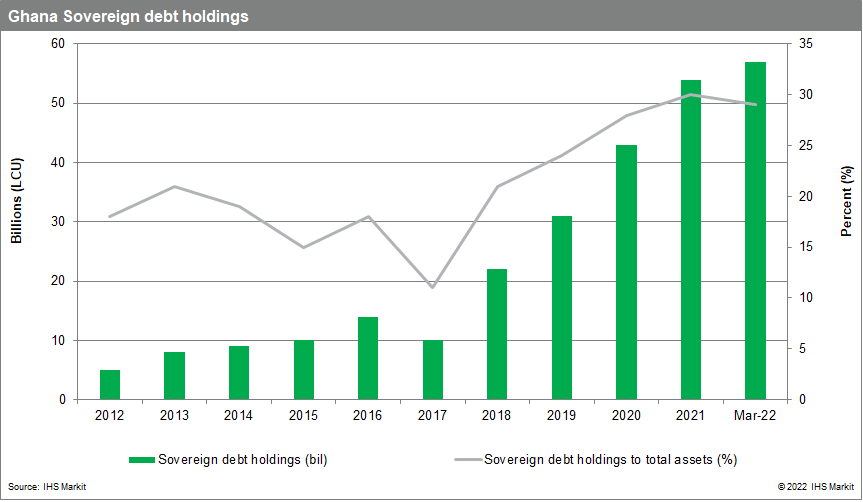

Se espera que Ghana inicie negociaciones con los tenedores de deuda locales para reestructurar su deuda en moneda local, con implicaciones negativas para las reservas de capital de los bancos.

Según los informes, el gobierno de Ghana está considerando negociar con los tenedores de deuda locales para reestructurar su deuda en moneda local, con el fin de obtener un préstamo de $ 3 mil millones del Fondo Monetario Internacional. Dado el alto nivel de exposición de los bancos a la deuda soberana (los bancos ghaneses tenían alrededor del 29 % de sus activos totales en deuda soberana interna a marzo de 2022), es probable que la reestructuración de la deuda interna conduzca a una inestabilidad financiera significativa, lo que podría hacer que los bancos exijan el apoyo del gobierno. Dado que cualquier pérdida o reducción en el valor de los valores del gobierno resultará en pérdidas de capital para los bancos, con índices de capital de algunos bancos por debajo de los requisitos regulatorios, dependiendo de la escala de la reestructuración.

Este artículo fue publicado por S&P Global Market Intelligence y no por S&P Global Ratings, una división administrada por separado de S&P Global.

«Beer ninja. Experto en redes sociales sin complejos. Fanático de la web. Geek de Twitter. Pensador galardonado. Estudiante».

More Stories

Emiratos Árabes Unidos y Chile firman el Acuerdo de Asociación Económica Integral en Abu Dabi – Noticias

Emiratos Árabes Unidos y Chile firman un acuerdo integral de asociación económica

Los sauditas ven a la chilena Codelco como una buena opción para una asociación en el campo del litio – BNN Bloomberg