Fritz Jorgensen

SQM es una propiedad fundamental

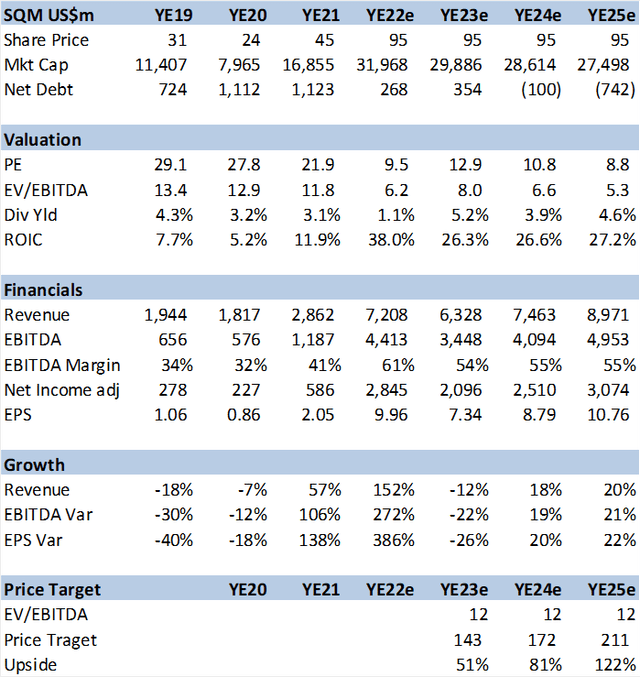

Sociedad Química y Minera de Chile SA (Bolsa de Valores de Nueva York: SQM) es un segmento esencial de vehículos eléctricos a largo plazo con una participación del 25 % en el mercado mundial del litio. La empresa es un productor de bajo costo que trabaja en Salar de Atacama en Chile Con más de 20 años de reservas. SQM debe aumentar la capacidad LCE (Lithium Carbonate Equivalent) en un 30% anual a YE25 y mantener su liderazgo en el mercado. La valoración es convincente en 8x EV/EBITDA, 30% de descuento en el promedio de 10 años y su contraparte insignia Albemarle (ALBA). Los precios de LCE en YE23 podrían caer a $ 20k / tonelada desde más de $ 50k / tonelada hoy, lo que todavía está empujando el objetivo de $ 143 para un aumento del 50%.

Resumen Financiero y Valuación de SQM (elaborado por el autor con datos de SQM)

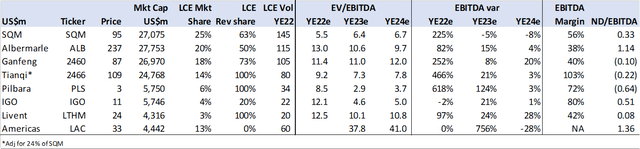

Comparaciones entre pares

SQM se compara bien en muchas métricas con sus pares relacionados, incluida la valoración, la producción, los márgenes y el crecimiento. Tenga en cuenta que las empresas pares se basan en estimaciones de consenso. Mis estimaciones están por debajo del consenso, probablemente debido a los precios más bajos de LCE a largo plazo y posiblemente también a los precios de los fertilizantes y la potasa. Livent (LTHM) y Lithium Americas (LAC) tienen valoraciones más altas y mayores riesgos operativos con minas ubicadas en Argentina.

Par SQM cumple con estimaciones de consenso (generadas por el autor usando datos de Capital IQ)

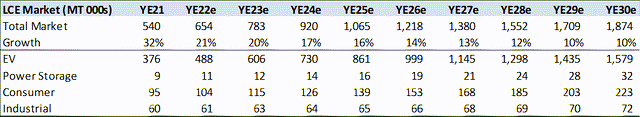

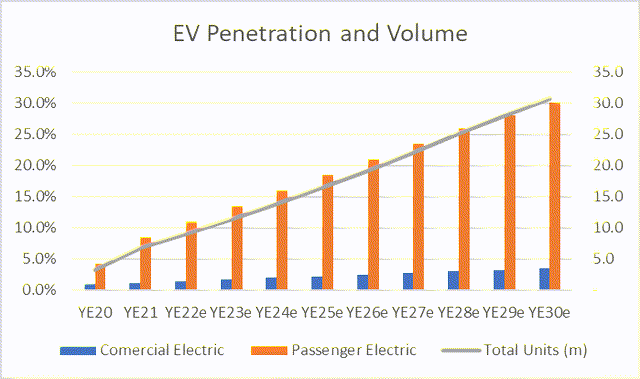

Visión general del mercado de vehículos eléctricos y litio

Estados Unidos, Europa y China Obligan a acabar con ICE (Motor de combustión interna) Ventas de autos nuevos para 2030-2040. los Estimaciones de mercado Que esto impulsará la penetración de automóviles eléctricos al 30% de las ventas de automóviles nuevos para YE30 vs. 8,5% en YE21. Esto se traduce en alrededor de 1,9 millones de toneladas de LCE o una tasa de crecimiento anual del 15%. Hay muchos estudios que así lo indican. La capacidad metálica de un vehículo eléctrico puede dificultar este objetivolo que significa que los proveedores de materias primas están en el asiento del conductor y pueden imponer términos, buscando precios altos y conexiones a largo plazo, para asegurar la rentabilidad del capital.

Pronóstico de demanda del mercado LCE (generado por el autor utilizando datos de IEA, Mckinsey y ACEA) Penetración de EV y tamaño de la unidad (creado por el autor usando datos de IEA y Mckinsey)

Precios LCE: vuelven a 20 mil dólares/tonelada

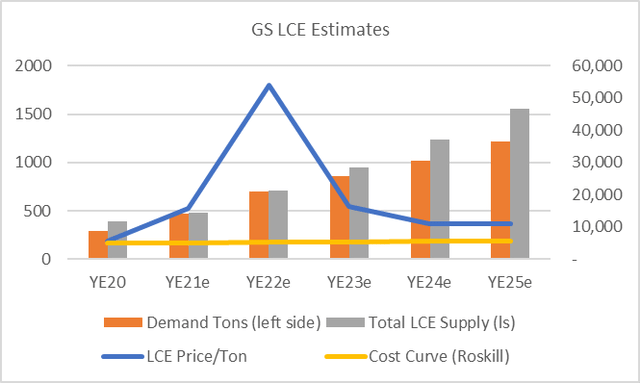

Los precios de LCE han subido desde los mínimos observados durante los bloqueos por la pandemia a mediados de 2020, pasando de $6500/tonelada a $50000/tonelada actualmente. Esto se debe a la ecuación básica de la oferta y la demanda: las ventas de unidades EV crecieron un 50 % en 2011 y continuaron funcionando, mientras que varias empresas emergentes en instalaciones de producción de baterías para vehículos eléctricos buscan asegurar materias primas escasas. Sin embargo, no creo que estos niveles de precios sean sostenibles y estimaría una caída al nivel de $ 20k / tonelada en YE23 avanzando en línea con el último Calificación de Fitch. Sin embargo, un precio más alto es evidente en Pilbara’s (OTCPK: PILBF) Mercado de cambio de batería (Ver página 12), introducir riesgo al alza.

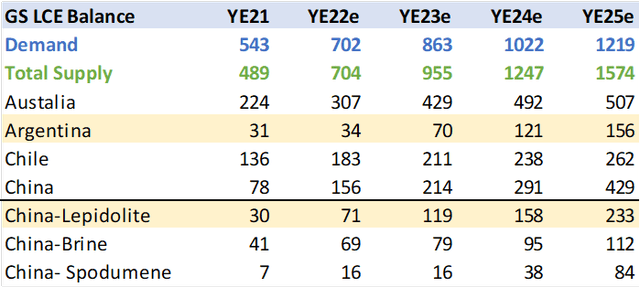

Estimaciones de LCE de Goldman Sachs

Goldman Sachs (GS) predijo recientemente que el precio de LCE caería a $ 16k/ton en H222 y $ 11k/ton en el año 23. La razón es que la oferta/capacidad está avanzando rápidamente y el mercado pasará de un déficit a un exceso de oferta por el final de YE23. La clave de esta suposición es un gran aumento de las minas chinas de lepidolita (mica), una fuente de litio de roca dura diferente de la espodumena tradicional. Este contiene aproximadamente la mitad de la concentración de litio, por lo que el costo de extraerlo es mayor. Según un libro blanco.

La investigación también asume un aumento significativo de la capacidad en Argentina, lo que representa un alto riesgo debido a los controles de capital, la regulación arbitraria y la inflación del 70%.

Pronóstico de volumen LCE de Goldman Sachs (generado por el autor utilizando datos de GS)

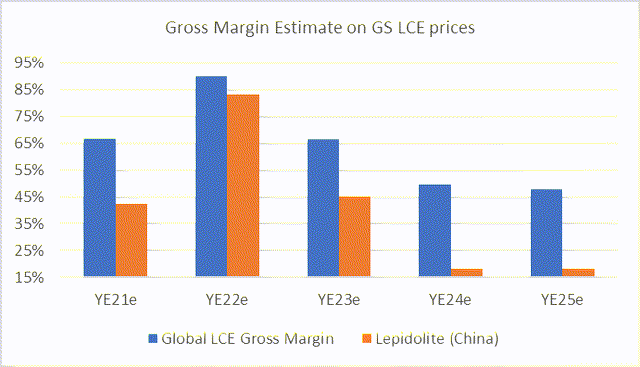

Utilizando los precios estimados de GS LCE, la producción a base de lepidolita tendría un margen bruto de alrededor del 18 % frente a las soluciones salinas y de espodumeno de más del 50 %. ¿Cubrirá esto el costo del capital y proporcionará un rendimiento positivo? Probablemente no, pero las empresas chinas pueden beneficiarse de los subsidios del gobierno o tener menos obstáculos para regresar.

Goldman Sachs LCE Price Forecast (creado por el autor utilizando datos de GS y Roskill) Margen bruto por mina de origen LCE (generado por el autor utilizando datos de SQM y Roskill)

Impacto en m2: el uso de pronósticos de precios de GS de $ 16,000 / tonelada en H222 y $ 11K / tonelada en el año 23 adelante reduce el EBITDA de SQM en un 27% y alcanza el objetivo de $ 100 para el año 23.

Riesgo político: implicaciones de la evaluación

Mucho se ha escrito e implicado sobre el riesgo político de SQM, que también se aplica a ALB. La verdad es que ambos tienen Acuerdos de franquicia A YE30 con Corfo, la autoridad de desarrollo de Chile y esto no debe cambiarse. He cubierto SQM desde 1997 y he vivido en Chile durante más de 15 años, lo que creo que me da una idea de la situación política y regulatoria. El nuevo gobierno y la constitución pueden tratar de crear un campeón nacional para «competir» con SQM, pero esto no cambia los planes de crecimiento ni la estructura de costos de la empresa. Hablar de estimular la producción de “valor agregado”, como el ensamblaje de baterías en Chile, es positivo. Existen riesgos de expropiación después de YE30, pero es poco probable que el gobierno en el poder tenga los fondos o la experiencia para administrar SQM y ALB. Además, la expropiación de cualquier empresa acaba con la futura inversión extranjera directa (IED). Veo que el principal riesgo es un aumento de los impuestos pero, francamente, 2030 está demasiado lejos para preocuparse o predecir.

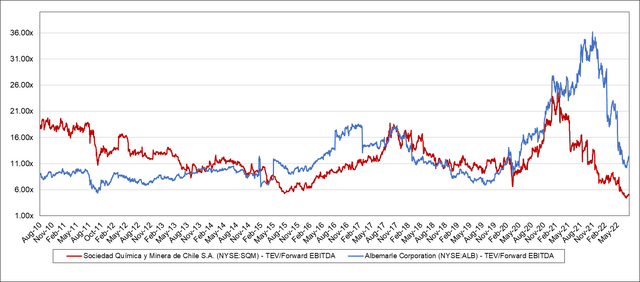

SQM y ALB tenían valoraciones EV/EBITDA similares, con un promedio de 12x hasta fines de 2020. La brecha de ALB parece irracional dado que ambos obtienen la mayor parte del EBITDA de las operaciones de litio de Chile. El precio objetivo para YE23 de $143 se basa en el rebote a 12x EV/EBITDA promedio por metro cuadrado.

Multiplicador VE/EBITDA histórico de SQM y ALB (generado por el autor con datos de Capital IQ)

Previsiones operativas del sector empresarial

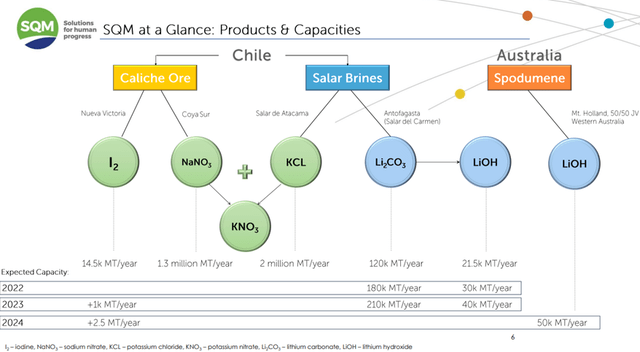

SQM cuenta con cinco segmentos de negocio ubicados en el Salar de Atacama, Chile, que están integrados y se benefician de sinergias superpuestas. Las minas de Kalish, que se encuentran a unos 10 pies por debajo de la superficie, extraen yodo y nitrato de sodio. De la salmuera se extrae nitrato de potasio y litio, que son los componentes básicos de los fertilizantes y productos químicos (LCE) de la empresa.

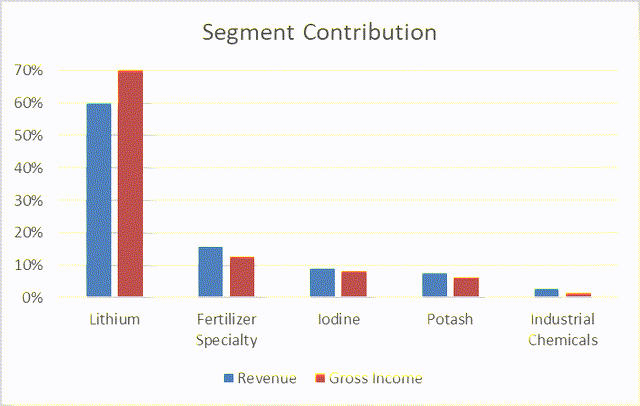

SQM Mine Origins and Production (SQM Originator) Distribución de ingresos de SQM e ingresos totales por segmento de producto (elaborado por el autor con datos de SQM)

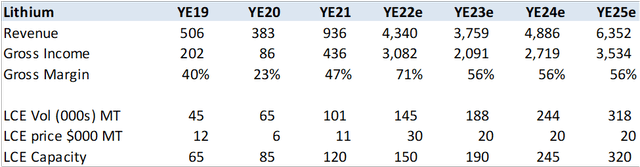

Espero que cada segmento lo revele la compañía, a un nivel de margen bruto. Los ingresos se basan en las proyecciones de volumen y precio, mientras que el costo de los bienes vendidos se basa en el costo unitario. El litio ahora representa el 60% de los ingresos y el 70% de los ingresos totales. Sin embargo, dado que asumo un precio más bajo en YE23, el margen total debería disminuir. La empresa está invirtiendo fuertemente en la expansión de LCE a 245 millones/tonelada para 24 YE con una capitalización de más de mil millones de dólares estadounidenses.

Estimaciones del modelo en ejecución LCE de SQM (generadas por el autor utilizando datos de SQM)

Conclusión: SQM es una inversión fundamental en la cadena de valor del vehículo eléctrico

SQM es el productor de LCE de menor costo, el cual debe incrementar su volumen en un 30% anual cuando se certifiquen los vehículos eléctricos. La valuación de la acción no ha seguido el ritmo del crecimiento del EBITDA o los precios LCE debido en parte a la percepción de riesgos políticos en Chile, así como a las expectativas de precios LCE más bajos. Creo que las acciones deberían recuperarse a un multiplicador EV/EBITDA de 12x a medida que estos riesgos políticos disminuyen y los precios de LCE se mantienen elevados por mucho más tiempo.

«Beer ninja. Experto en redes sociales sin complejos. Fanático de la web. Geek de Twitter. Pensador galardonado. Estudiante».

/cdn.vox-cdn.com/uploads/chorus_asset/file/25546355/intel_13900k_tomwarren__2_.jpg)

More Stories

Grupo Adani importa concentrados de cobre de Perú, Chile y Australia Noticias de la compañía

Arabia Saudita fortalece sus relaciones económicas con Brasil y Chile a través de una visita de alto nivel

Filipinas estudia un acuerdo bilateral de libre comercio con Chile