Por Natalia Goroshina

Economista Jefe, Mercados Emergentes de Renta Fija

El mercado aún está preocupado por las discusiones financieras en Brasil: ¿responderá el banco central con una suba de tasas? La narrativa de la cuenta corriente de los mercados emergentes se divide entre miedos y espaldas.

Debates fiscales en Brasil

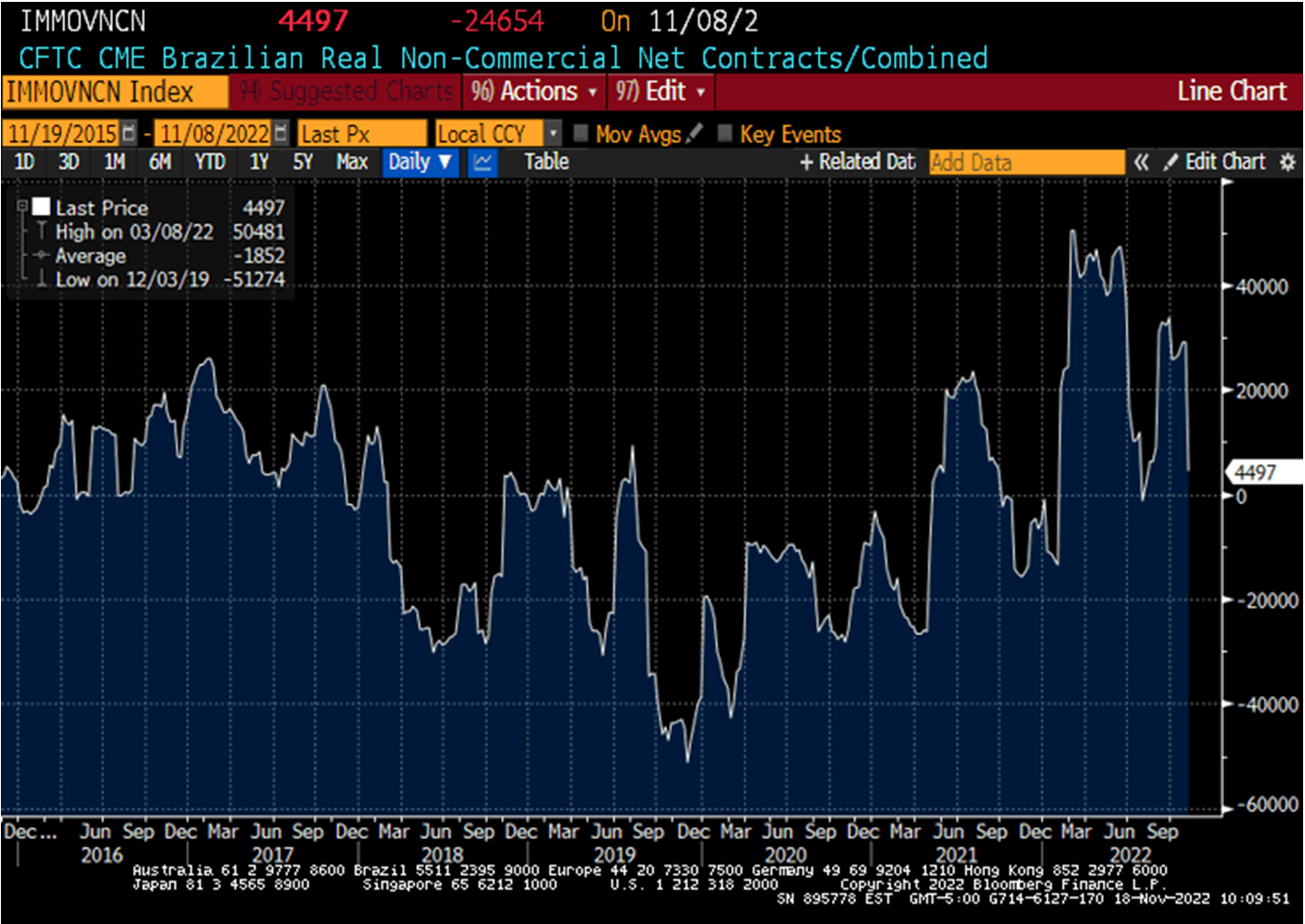

Aprendiste dos nuevos términos económicos esta semana: «macrosinergia» y «cuantitativo». Se ve muy inteligente, pero los conceptos/marcos simples funcionan bien la mayor parte del tiempo. Por ejemplo, si comete un error de cálculo financiero, los bonos y la moneda se verán afectados. uno de mi cuenta de twitter Sus pares «exigieron» un análisis de atribución multifactorial del desempeño relativamente pobre de Brasil después de la segunda vuelta (cuadrados R y esas cosas), pero creo que se reduce al hecho de que el mercado tenía grandes expectativas (el presidente electo Lula, el pragmático ), aplastado por la realidad (el populista Lula presionando por más gasto). Las posiciones alcistas del mercado en Brasil están comenzando a desvanecerse después de la victoria de Lula (consulte el gráfico a continuación para las posiciones largas netas en el real brasileño), pero aún hay espacio para una mayor caída, si persiste la incertidumbre política. Asi que estamos Siguen vigilando discusiones financieras en Brasil como halcones. La posibilidad de un ‘disparo de advertencia’ del Banco Central de Brasil (finalizando la pausa y elevando la tasa de interés) aumenta en este entorno.

Crecimiento de los mercados emergentes y brechas en cuenta corriente

La gracia salvadora de Brasil es su medida externa: enormes reservas internacionales y un superávit en la balanza primaria (la suma de la cuenta corriente y la inversión extranjera directa). Pero Un ejemplo regional muestra lo que puede suceder cuando hay demasiado estímulo interno en medio de una demanda externa lenta. La economía chilena ya está comenzando a enfriarse: registró un crecimiento anual negativo secuencial y plano del PIB en el tercer trimestre, pero las importaciones (impulsadas por múltiples retiros de fondos de pensiones privados) aún se encuentran en máximos de varias décadas. Como resultado, el déficit rezagado en cuenta corriente se amplió a casi el 10% del PIB en el tercer trimestre. El consenso espera que Chile entre en recesión en 2023, lo que ayudará a reducir la brecha de cuenta corriente. Sin embargo, la capacidad de Chile para mantener su disciplina fiscal será aún más importante en este contexto: los requisitos de financiamiento de dos dígitos podrían enviar una mala señal al mercado de bonos.

Balanzas externas EM

El deterioro de la cuenta corriente de Chile no es la única advertencia: las brechas externas más amplias en Europa central y Turquía también son motivo de preocupación. La cuenta corriente de Sudáfrica registró un sorprendente déficit (1,3% del PIB) en el segundo trimestre, un desafío potencial para el banco central, que ya había acelerado el ritmo de las subidas de tipos. pero, También hay historias de «baby back» en EM – La cuenta corriente de Tailandia registró un superávit en septiembre, y el consenso espera un superávit saludable del 2,2 % del PIB en 2023 (y un superávit aún mayor en 2024). El superávit de la cuenta corriente de Indonesia sorprendió al alza en el tercer trimestre, ampliándose a 4.400 millones de dólares, proporcionando un buen impulso fundamental a la moneda (además del endurecimiento preventivo del banco central). ¡Manténganse al tanto!

Gráfico instantáneo: BRASIL – Grandes expectativas… ¿Roto?

Fuente: Bloomberg LP

* GSCPI: El Global Supply Chain Stress Index busca medir las condiciones de la cadena de suministro, creado por la Reserva Federal. El índice combina variables de varios índices en transporte y manufactura.

Originalmente publicado Por VanEck el 18 de noviembre de 2022

Para más noticias, información y estrategias, visite Más allá del canal beta básico.

Índice de gerentes de compras PMI: Indicadores económicos derivados de encuestas mensuales a empresas del sector privado. Una lectura superior a 50 indica expansión y una lectura inferior a 50 indica contracción; ISM – Instituto de Gestión de Abastecimiento PMI: ISM produce un índice basado en más de 400 encuestas a gerentes de compras y suministros; tanto en industrias manufactureras como no manufactureras; IPC – Índice de Precios al Consumidor: Un indicador de la variación en los precios pagados por los consumidores ordinarios de bienes al por menor y otros artículos; IPP – Índice de precios al productor: Un conjunto de indicadores que miden el cambio promedio en los precios de venta recibidos por los productores nacionales de bienes y servicios a lo largo del tiempo; Gastos de consumo personal inflados Índice de precios de gastos de consumo personal: Una medida única de inflación en los Estados Unidos, que rastrea el cambio en los precios de los bienes y servicios adquiridos por los consumidores en toda la economía; MSCI-Morgan Stanley Capital International: un proveedor estadounidense de acciones, renta fija, índices bursátiles de fondos de cobertura y herramientas de análisis de cartera de acciones; Índice de Volatilidad VIX – CBOE: Es un índice creado por Chicago Board Options Exchange (CBOE), que muestra las expectativas del mercado para la volatilidad de 30 días. Creado utilizando la volatilidad implícita en las opciones del índice S&P 500; GBI-EM – Índice de bonos gubernamentales de JP Morgan – Mercados emergentes: los estándares integrales para la deuda de los mercados emergentes que rastrean los bonos en moneda local emitidos por los gobiernos de los mercados emergentes; EMBI Índice de bonos de mercados emergentes de JPMorgan: índice de JP Morgan de bonos soberanos denominados en dólares emitidos por países de mercados emergentes seleccionados; EMBIG – Índice global de bonos de mercados emergentes de JP Morgan: Realiza un seguimiento de los rendimientos totales de los instrumentos de deuda externa negociados en los mercados emergentes.

La información proporcionada no implica la prestación de un asesoramiento personalizado de inversión, financiero, legal o fiscal. Esta no es una oferta de compra o venta, ni una solicitud de ninguna oferta para comprar o vender cualquiera de los valores mencionados en este documento. Ciertas declaraciones en este documento pueden constituir proyecciones, pronósticos y otras declaraciones prospectivas que no reflejan resultados reales. Cierta información puede ser proporcionada por fuentes externas y, aunque se cree que es confiable, no ha sido verificada de forma independiente y no se puede garantizar su precisión o integridad. Todas las opiniones, proyecciones, proyecciones y declaraciones prospectivas presentadas en este documento son válidas a la fecha de este comunicado y están sujetas a cambios. La información aquí contenida representa la opinión del autor(es), pero no necesariamente la opinión de VanEck.

Invertir en los mercados internacionales implica riesgos como la volatilidad de la moneda, los riesgos regulatorios y la inestabilidad económica y política. Los mercados emergentes tienen mayores riesgos relacionados con los mismos factores, así como una mayor volatilidad, bajo volumen de negociación y falta de liquidez. Los mercados emergentes pueden tener mayores riesgos prudenciales y operativos y sistemas legales y contables menos desarrollados que los mercados desarrollados.

Todas las inversiones están sujetas a riesgos, incluida la pérdida potencial del dinero que invierte. Al igual que con cualquier estrategia de inversión, no hay garantía de que se alcancen los objetivos de inversión y los inversores pueden perder dinero. La diversificación no garantiza ganancias y no protege contra pérdidas en un mercado en declive. El rendimiento pasado no es garantía de resultados futuros.

«Beer ninja. Experto en redes sociales sin complejos. Fanático de la web. Geek de Twitter. Pensador galardonado. Estudiante».

/cdn.vox-cdn.com/uploads/chorus_asset/file/25546355/intel_13900k_tomwarren__2_.jpg)

More Stories

Grupo Adani importa concentrados de cobre de Perú, Chile y Australia Noticias de la compañía

Arabia Saudita fortalece sus relaciones económicas con Brasil y Chile a través de una visita de alto nivel

Filipinas estudia un acuerdo bilateral de libre comercio con Chile